こんにちは、3児の父です!私は35歳(2025年1月時点)のサラリーマンで、妻と子供3人の5人家族。2028年までにサラリーマン卒業(セミリタイヤ)を目指して、日々節約や資産形成に取り組んでいます。

節約・資産運用を始めた方の中には、こんな悩みを抱えている方はいらっしゃいませんか?

- 将来の教育費や老後資金に不安がある

- 節約を始めたけど続かない

- 一般的な節約はやり尽くしたから新しい節約ネタが欲しい

そこで、今回の記事では「節約を継続するためのコツ」や「効果抜群な節約ネタ」について、私自身のリアルな体験に基づくノウハウをお伝えします。ぜひご覧ください。

節約は『我慢』ではなく『選択肢を増やす手段』

節約を始める前に大切なこと

目標設定と家計の“見える化”

「節約しよう!」と気合だけ入れても、数週間で挫折してしまう方は多いのではないでしょうか。私が最初に行ったのは家計状況の“見える化”と目標設定です。家賃や光熱費、食費、通信費などをカテゴリ別に洗い出し、毎月の支出を15項目に分けて把握しました。そこから、「2028年までにセミリタイヤ」「子供が大きくなったときに海外経験をさせたい」などの明確な目標を設定し、逆算して必要資金を試算するようにしたのです。

家計の見える化のステップ

- 家計簿アプリをダウンロード

使いやすいアプリでOKです。我が家は「共有家計簿シェアルー」を使ってます。詳細はこちら! - 項目を細かく分ける(食費、日用品費、子供関連、家賃など)

細かく分け過ぎはNGです。手間暇を考えて、管理する項目は多くても20項目にしましょう。

ポイントは費用が高い項目を細分化することです。我が家は食費が高い傾向にあったため、「食費、酒・水、調味料、お菓子」に分けてます。こうすることで、「今月はお菓子を買いすぎた」などの失敗を未然に防げます。我が家の管理項目ごとの予算は下表を確認ください。 - 購入の都度アプリに入力

大変に思うかもしれませんが、慣れるので全く苦になりません。クレジットカードの明細と連携する方法もありますが、毎回入力した方が、お金を使う抑止力になるためお薦めです。 - 毎週振り返りを行う

予算と比較して多いor少ないを振り返ります。多かった場合は翌月で調整します。

また実績から予算の見直しを行います。例えば、子供も成長に合わせて食費が増える場合は、食費の予算を増額し、別の予算を削ります。

(我が家の支出管理項目と予算)

| 番号 | 項目 | 予算(円) |

|---|---|---|

| 1 | 住居費 | 95,000 |

| 2 | ガス・電気 | 22,000 |

| 3 | ネット・スマホ | 8,500 |

| 4 | 保育園 | 14,000 |

| 5 | 習い事 | 20,000 |

| 6 | サブスク | 2,000 |

| 7 | お小遣い | 40,000 |

| 8 | 奨学金 | 22,000 |

| 9 | 食材 | 42,000 |

| 10 | 酒・水 | 5,400 |

| 11 | 調味料 | 3,600 |

| 12 | 服 | 6,000 |

| 13 | 医療 | 8,000 |

| 14 | 美容室 | 2,000 |

| 15 | レジャー(外食含む) | 20,000 |

| 16 | 冠婚葬祭 | 2,000 |

| 17 | 家電 | 6,000 |

| 18 | 日用品 | 22,000 |

| 19 | その他 | 10,000 |

| 20 | 合計 | 36,0000 |

総務省の家計調査から想定すると、5人家族の平均支出は家賃込みで約45万円/月です。私の家庭では毎月36万円ほどに抑えられており、平均から見ると年100万円ほど節約できている計算になります。

貯蓄額の目標設定をする

- 3年後までに投資資産を300万円増やす

- 5年後までに海外旅行資金を200万円確保する

- 30歳までに5000万円を貯める

家族と話し合い、ライフイベントと照らし合わせて考えるとよいでしょう。定期的な見直しも必須です。目標額から月々の貯蓄額を逆算して貯めるのです。

ちなみに、私は40歳までに1億円を目標にしています。現在の資産から逆算すると、年間720万円、月々27万円、ボーナスから400万円の貯蓄が必要になります。

節約のモチベーションを高めるコツ

「節約は我慢ばかり…」と敬遠しがちですが、私の場合は“浪費枠”を設けることで続けやすくなりました。たとえば年間5万円は好きな服を買ってもOKと決めています。ただし、服を買うときも「メルカリなどで中古を買う」「買う前に今ある服を1着売る」などのルールでお金を使わない工夫をしています。

浪費枠を設定するメリット

- 節約の息苦しさを軽減

節約ばかりしていると、いずれ消費欲求が爆発します。人間には、「双曲割引」という目先の報酬は将来の報酬よりも大きく感じる心理現象があるためです。私も節約生活を続ける中で、服の購入欲求が爆発したことがあり「浪費枠」を設けました。好きなものを買える仕組みを作るだけで、日々の節約が継続しやすいです。 - お金の使い方が上手くなる

「浪費枠」を活用し、自分が価値を感じるものとそうでないものを見極めることが重要です。自分にとって価値のあるものは、実際にお金を使ってみないと分からないからです。例えば、服を買ったときには満足感を得られたが、ワインを買ったときには喜びを感じなかった、という経験をすることで、自分にとって本当に必要なものが明確になります。このように、試しにお金を使う場面を増やすことで、満足度の高いお金の使い方ができるようになります。

効果抜群5つの節約術

ここからは、私自身が年間数十万円の支出削減を実現している5つの具体的な方法をご紹介します。

①週1マネー会議で家計を可視化する

月末にまとめて家計簿をつけると、オーバーに気づくのが遅くなりがちです。そこで、私の家では毎週月曜日の朝に「マネー会議」を開き、前週の支出をカテゴリ別に確認しています。

週1マネー会議の効果

- 週の段階で予算オーバーを見つけられる

- 翌週で即座に修正できる

- 夫婦が同じ認識を持ちやすい

たとえば、食費が1万円超過していたら、次の週は1万円分を差し引いて予算を設定。小さなズレを大きくなる前に修正できるので、月末に焦ることがなくなりました。月単位でみると確実に予算に収められます。

■吹き出し:「家族で一緒に家計簿をチェックしよう!」

②生活防衛資金を最小限にし、緊張感を保つ

よく「生活防衛資金は3〜12か月分を現金で持とう」と言われます。ですが、我が家ではあえて20万円程度しかキープしていません。

生活防衛資金を最小限にする理由

- 手元資金が少ないほど浪費を防げる

- 投資を切り崩す選択肢もある

- 共働きで収入が同時にゼロになるリスクが低い

例えば、家を購入する際に10万円の机を買うと、その10万円は比較的安く感じられます。しかし、手元に10万円しかない場合は、そのお金を使うかどうかを真剣に考えるはずです。

これは「心理会計」や「参照点依存性」といった心理学的効果によるものです。人はお金を一律に扱わず、状況によって価値を変えてしまいます。大きな支出(家の購入)の中では10万円が相対的に小さく感じられる一方、手元資金が少ない場合はその金額を慎重に扱おうとするのです。

このことから、手元に使える現金が多いほど、金銭感覚が鈍り、浪費しやすくなるといえます。

もちろん、職業や家族構成によってリスクの考え方は異なります。完全に真似する必要はありませんが、「必要以上に現金を寝かせていないか」という視点は大事だと思います。

③中古品活用で支出をダウン

我が家では、家電製品、衣類、日用品をあえて中古で購入することが多いです。メルカリやヤフーオークションで新品より1割~5割安く手に入れるだけでなく、未使用に近い状態のものを選べば質も問題ありません。

中古品購入のメリット

- 安い

- 購入後使わなくなるリスクを軽減できる

中古品購入しているもの

- 家電類:iphone、ルンバ、電動自転車、ホットクックなど

- 衣類:アウター類、靴など ※下着やTシャツは新品購入

- その他:本、日用品(未使用品に限る)など

新品の価格には、税金や人件費、家賃などのさまざまなコストが上乗せされて形成されています。特定のブランドを応援したい場合を除き、単に商品が欲しいだけであれば、中古品を購入する方が合理的です。

新品じゃなきゃダメ、は思い込みかも!

④車を持たずに駅近へ移住する

車にかかる費用は、本体費用を除き、ガソリン代・保険・駐車場・整備など、月4〜5万円になるケースもめずらしくありません。生涯で見ると2000万〜4000万円の出費とも言われます。

我が家の選択

- 駅近物件に引っ越し

- 日常の移動は徒歩や自転車

- 必要なときだけレンタカーを利用

車を持たないメリット、デメリット

メリット

• 大幅な固定費削減(月5万円以上)

• 運動不足の解消

デメリット

• 住む場所がある程度限定される(駅やスーパーが近いエリア)

• 大荷物の移動がやや不便

もし「車なしなんて無理!」と思っている方も、1か月だけ車を使わない生活を試してみると、新たな発見があるかもしれません。

⑤家庭菜園で食費を削減&コミュニケーションUP

最後は、家庭菜園です。数百円の種で数千円分の収穫が期待できます。

家庭菜園のメリット、デメリット

メリット

- 野菜の高騰期でも食費を抑えられる

- 子供とのコミュニケーション(食育)になる

- 子供の野菜嫌いを克服する方法の一つは、野菜の成長過程を見せたり、自分で収穫させたりすることです。実際に野菜を育てることで、食べ物への関心が高まり、苦手意識が薄れることがあります。我が子も、もともと嫌いだったトマトやピーマンを、家庭菜園を通じて楽しみながら食べられるようになりました。

- 狭いスペースでOK

- 鉢ひとつなら、1㎡のスペースがあれば十分に育てられます。ただし、日当たりの良し悪しには注意が必要です。野菜によっては十分な日光が必要なものもあるため、育てる場所を選ぶ際は、日照条件を確認しましょう。

デメリット

- 水やりの頻度(週2〜3回)

- 品種によっては虫対策が必要

我が家では、ルッコラ・ほうれん草・小松菜などの葉物野菜を育てています。これらは少額で手軽に育てられ、大量に収穫できるため、とてもおすすめです。家庭菜園なら、新鮮で安全な野菜を楽しめるうえ、食費の節約にもつながります。

今後挑戦してみたい住居費の大幅節約

中古物件の購入で実質家賃ゼロで住める可能性も?

現在、私は中古物件の購入を検討しています。理由は以下の2つです。

- 住居費の大幅な節約が可能

- 将来的な住み替えの柔軟性を確保

中古物件購入のメリット

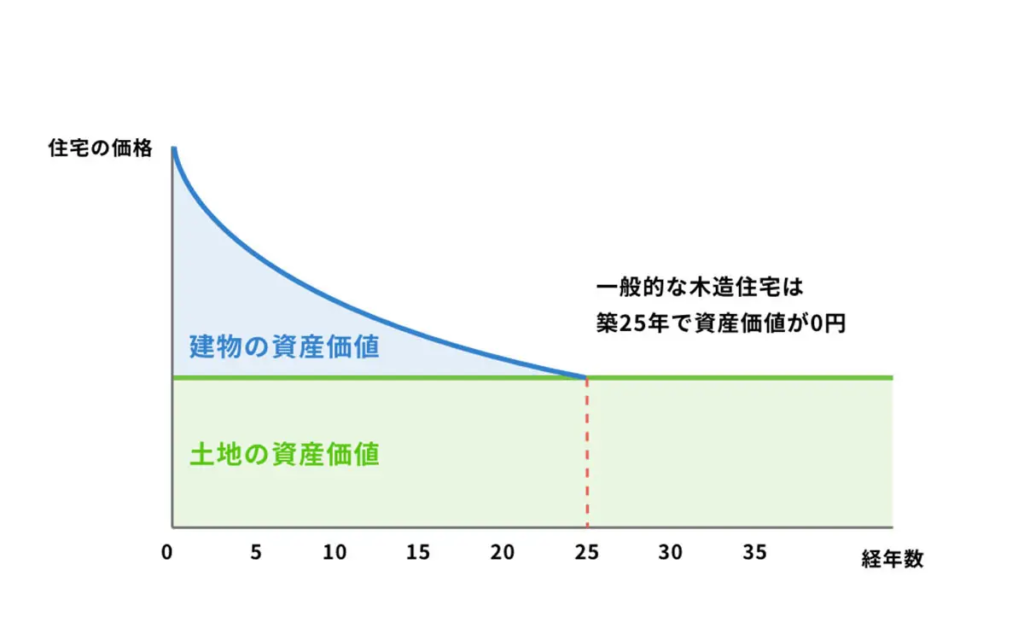

一般的に、家は購入直後から価格が下がり、25年ほどで土地代のみの価値になります。そのため、築30年の物件を購入し、一定期間住んだ後に売却すれば、購入価格とほぼ同額で売却できる可能性があります。これが実現すれば、「実質家賃ゼロ」で住むことも夢ではありません。

しかし、これは立地や物件の状態、リフォーム費用を慎重に見極める必要があるため、しっかりとした知識を身につけることが必須です。

引用:クラフトデザイン東京

アパート暮らしの課題

現在は家賃9.5万円のアパートに住んでいますが、以下の課題を感じています。

- 家賃が高い(年間114万円の支出)

- 子供3人の成長に伴い、部屋数が足りなくなる

- 広いアパートに引っ越すとさらに家賃が増加する可能性

そこで、子供が巣立つまでは中古物件に住み、その後は小さい戸建てやアパートへ移行するという戦略を考えています。

節約の失敗談と成功談

失敗談:旅行を減らしすぎた

子どもとの思い出作りや教育費などは、節約すべきではない支出だと考えています。これらの支出は、子どもの成長や将来的な価値に大きく関わるため、単純に節約の対象にするのは適切ではありません。

私自身、一時期節約を意識しすぎたことで、子どもとの思い出作りが減ってしまったと感じました。しかし、育休中に200万円をかけてニュージーランドへ行ったことで、家族で貴重な体験ができ、適度にお金を使うことの大切さを実感しました。その結果、家族の絆がより深まったと感じています。

このように、思い出作りや教育費といった支出は、単なる節約の対象にするのではなく、価値を見極めながら適切にお金を使うことが重要です。この点については、別のブログ記事で詳しくお話しする予定です。

今では、旅行枠として年間で40万円程度の予算を設けて、毎年旅行に行ってます。

成功談:節約で生まれた資金をS&P500やNASDAQ、ビットコインへ再投資

「節約して終わり」ではなく、そこで生まれた余剰資金をどのように活かすかが重要なポイントです。セミリタイアを目指すのであれば、S&P500やNASDAQ、ビットコインなど、長期的な成長が期待できる資産に投資し、早期に資産形成を進めることが有効です。資産運用を通じて、より自由なライフスタイルを実現することが可能になります。

投資については別の記事で記載しているので、ご覧ください。

過度な節約は禁物。自分にとって心地よいバランスを探してみましょう!

まとめ

ここまで紹介した5つの節約術と資産形成の考え方は、私自身が体験してきたリアルなお話です。

大切なのは、**「節約=我慢」ではなく、「将来の可能性を増やすための選択」**と考えることです。節約で生まれたお金を投資に回し、心地よい使い方を意識すれば、将来への不安が小さくなります。将来はオンライン仕事を中心に、海外でも子供と一緒に過ごす予定です。そうした選択肢をつくるために、今から少しずつ行動を積み重ねています。

次回は『お金をかけるべきこと5選』をテーマに、メリハリのある使い方を考えます!

定期的にブログを更新中です。ぜひブックマークしてお役立てください!

以上で、本日の記事は終わりです。長文をお読みいただき、ありがとうございました。あなたのサラリーマン卒業計画がうまく進むよう、応援しています!

では、また!

コメント